如何利用ATR指标在交易中设置理想止损点?

在上周分享的EagleTrader交易员采访中,已经进入分润阶段的交易员章森反复强调了风控的重要性,并将其视为交易的核心。因此,今日EagleTrader将深入探讨一种实用的风控策略——ATR止损策略。它能够帮助交易者更好地应对市场波动,锁定利润,并限制潜在损失,是一种常见的风险管理工具,那么交易者如何在交易中灵活运用呢?

ATR指标

ATR,即平均真实波幅,是一种衡量市场波动性的技术指标。它通过计算过去一段时间内(如14天)最高价、最低价和收盘价之间的最大差异,来反映市场的平均波动幅度。ATR值越大,表示市场波动性越强;ATR值越小,表示市场波动性越弱。

ATR止损策略原理

ATR止损策略的基本原理是:根据ATR指标的数值来确定止损点。交易者首先设定一个初始止损点,然后根据市场波动情况(即ATR值)逐步调整止损点的位置。当市场向有利方向移动时,止损点也会相应上移,以锁定更多利润;而当市场反转时,止损点则保持不变或略有调整,以限制亏损。

ATR止损策略应用

计算ATR值:

交易者需要首先计算市场的ATR值。ATR的计算公式为:ATR=[(前一期ATR×(周期-1))+当日TR]/周期。其中,TR(TrueRange)指当日最高价与最低价之间的最大差值,或者是当日最高价与昨日收盘价之间绝对值的最大值,或者是昨日收盘价与当日最低价之间绝对值的最大值。周期通常设为14天,但也可以根据实际情况进行调整。

设定初始止损点:

根据交易策略和个人风险偏好,设定一个合理的初始止损点。初始止损点可以设置为入场价格加上或减去一个特定倍数的ATR值(如1.5倍或2倍)。这个倍数可以根据市场波动性和个人风险承受能力进行调整。

动态调整止损点:

随着市场价格的变化,交易者需要动态调整止损点的位置。例如,每当市场价格上涨一定幅度(如1ATR),就可以将止损点上移相应距离。同样地,当市场价格下跌时,也需要相应地调整止损点。这样既能确保止损点始终位于一个合理的位置上,又能避免被短期市场噪音所干扰。

监控市场变化:

持续监控市场动态是ATR止损策略成功的关键。交易者需要密切关注市场走势、经济数据、政策变化等因素对ATR值的影响,并及时调整交易策略和止损点。

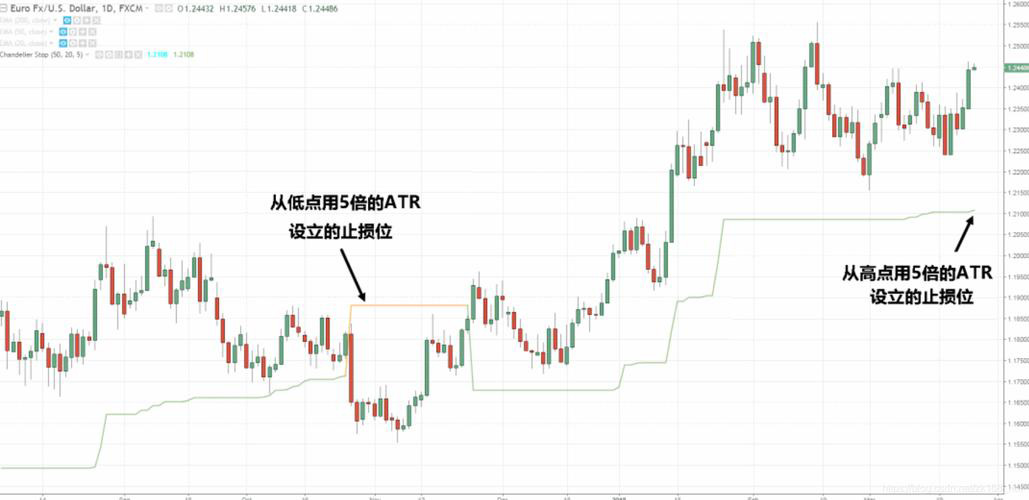

实际案例说明

假设某外汇货币对(如EUR/USD)当前价格为1.2000,最近14个交易日的ATR值为0.0150(即150个基点)。现在,交易者决定入场买入该货币对,并希望使用ATR止损策略来管理风险。

如果交易者选择将止损点设置为ATR值的5倍(这是一个相对较大的倍数,通常用于波动性较高或交易者愿意承受较大风险的情况),则止损点的计算方式如下:

止损点=入场价格-(ATR值×5)

=1.2000-(0.0150×5)

=1.2000-0.0750

=1.1250

这意味着一旦EUR/USD的汇率跌破1.1250,交易者就应当果断止损出局,以避免进一步的亏损。

ATR止损策略注意事项

极端波动情况:在极端市场条件下(如黑天鹅事件),ATR值可能会急剧增大或减小,导致止损点位置不合理。因此,在这种情况下,交易者需要谨慎使用ATR止损策略,并结合其他技术指标和市场分析进行综合判断。

参数调整:ATR止损策略中的参数(如ATR倍数、周期等)需要根据市场情况和个人风险偏好进行调整。然而,频繁调整参数可能会导致止损策略的有效性不稳定。因此,建议交易者在调整参数时保持谨慎和理性。

结合其他工具:ATR止损策略虽然有效,但并不能单独使用。交易者需要结合其他技术分析工具(如趋势线、支撑位和阻力位等)和市场分析(如基本面分析、技术面分析等)进行综合判断,以提高交易成功率。

ATR止损策略是外汇交易者在风险控制道路上的得力助手,但交易者仍需不断学习和实践,积累经验,保持谨慎和理性,结合其他技术分析工具和市场分析进行综合判断。如此才能在复杂多变的市场中稳健前行,实现长期的盈利目标。