方向没错却输掉交易?困住交易员的往往是仓位管理

在多期交易员采访中,我们发现,越来越多的交易员在 EagleTrader 考试中逐渐认识到仓位管理的重要性。严格的考试规则帮助他们发现自身的交易漏洞。

根据考试结果来看,那些能够长期存活下来的交易员,并非依赖频繁的“神预测”,而是通过严谨的仓位控制,实现亏损可控、收益曲线稳定。由此可见,仓位管理在交易中,扮演着决定生死的隐性角色。

仓位的本质是风险分配

仓位管理的核心并非“下多少手”,而是如何分配风险。每一笔交易,交易员都必须在进场前回答两个问题:

如果止损被触发,我的损失将占总资金的百分之多少?

如果连续亏损 5 笔,我的账户是否仍然可以承受?

换句话说,仓位并不是资金利用率的问题,而是风险承受度的设计。多数爆仓并非源于方向错误,而是因为单笔风险过大、连续亏损无法消化。

策略一:固定风险比例

固定风险比例是最常用的仓位管理方法。它强调在每一单交易中,只允许亏损控制在账户资金的一定比例,通常为 1%–2%。

例如,账户资金为 10,000 美元,若设定单笔风险不超过 2%,则最大亏损为 200 美元。如果止损点数为 30 点,则允许的手数约为 0.67 手。无论行情如何,这一规则保证了单次亏损不会摧毁账户。

该策略的优点是纪律性强,回撤可控。但在资金快速增长阶段,它可能导致仓位偏小,从而限制收益放大速度。

策略二:波动率动态调整

市场并非总是处于相同的波动环境。在趋势爆发或事件驱动下,波动幅度往往显著提升,若此时仍维持固定仓位,风险敞口会急剧扩大。

因此,一些交易员会基于 ATR(平均真实波幅)等指标来动态调整仓位:

波动率上升 → 缩小仓位,避免被行情甩出局;

波动率下降 → 适度放大仓位,提升资金利用效率。

这种方法的优势在于,仓位随市场节奏变化而调整,更契合实际风险水平。但它的劣势是计算复杂,且需要交易员具备足够的纪律去执行。

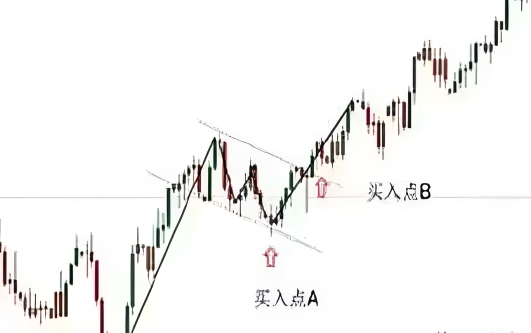

策略三:顺势加仓与逆势止损

在趋势行情中,仓位管理不应仅仅是防御。部分交易员会采用“金字塔式加仓”的方法:初始建仓时风险控制在最小范围内,随着行情确认逐步加仓,但每次加仓的手数小于前一次。这样,交易员能够在风险可控的前提下实现“利润滚动”。

与之相对的,是在逆势阶段迅速减仓甚至止损清仓。加仓的核心逻辑是“盈利加码”,而非“亏损补仓”。真正专业的仓位管理,绝不允许亏损头寸不断扩大。

策略四:分批止盈与资金曲线平滑

在仓位控制中,分批止盈是一种常见的策略。部分仓位在达到 1:1 或 1:2 的风险回报比时先行平仓,剩余仓位继续持有以博取更大的趋势。这种方法能够在心理上减轻盈利回吐的压力,同时提升资金曲线的平滑度。

虽然这种方法可能在长期上降低单笔交易的盈亏比,但从账户整体管理角度看,它能提升收益的稳定性。

常见误区:

仓位管理中的失误,往往比技术判断失误更致命:

孤注一掷:将大部分资金押注在单一方向上,结果一次亏损就重创账户。

补仓加码:行情不利时不断摊平成本,结果仓位越堆越大,最终失去承受力。

忽视波动:在高波动事件(如非农、利率决议)中维持与平时相同仓位,极易出现止损被快速打穿的情况。

盲目模仿:看到其他资金量更大的交易员下 10 手,便照搬仓位,而没有考虑自身资金规模与风险承受度。

这些误区的共同点在于:缺乏系统化的风险控制逻辑。

实战思维:

很多交易员在早期会把仓位控制当作“限制”,觉得小仓位难以快速盈利。但随着交易经验的累积,才会逐渐意识到,仓位其实是保护资金和心态的“护甲”。

一个常见的对比是:

重仓交易员往往短期光鲜,但容易因一次失误而全盘皆输;

稳健仓位的交易员或许不惊艳,但能穿越周期,最终积累下可观的收益。

仓位管理的意义在于让交易员能够持续交易,而非在市场中“一击即溃”。

在交易中仓位管理不是为了放弃收益,而是为了在收益之外,确保自己能够活到下一次机会。交易系统决定了你能否发现机会,仓位管理决定了你能否抓得住利润并长期留在市场。

正如一句交易员常说的话:

“会看行情的人很多,但能管住仓位的人,才能真正走得远。”